Den 7. oktober 2024 la Regjeringen frem forslag på statsbudsjett for 2025. Regjeringen opprettholder endringene i utflyttingsskatten – som varslet i mars 2024. Det innføres i tillegg en regel som innebærer at utflyttingsskatten i praksis blir betalbar dersom skattyter mottar utbytte. Monsterskatten legges tilbake i skuffen etter sterk motstand. Det foreslås mindre endringer i skattesatser på lønnsinntekt.

Regjeringen har uttalt at statsbudsjettet for 2024 har som mål å "å skape et tryggere og mer rettferdig Norge med muligheter over hele landet". Statsbudsjettet bærer preg av å være budsjettet for et valgår, hvor det er få endringer og noen politiske poenger som dagens regjering kan ta med seg inn i høstens valgkamp.

Regjeringen foreslår imidlertid at utflyttingsskatten forfaller til betaling dersom skattyter mottar utbytte eller andre utdelinger fra selskapet. Dette hindrer muligheten for å ta ut utbytte etter utflytting, og setter således en effektiv stopper for mange utflyttinger. Hvorvidt denne regelen står seg i forhold til EØS-retten er etter vårt syn tvilsomt.

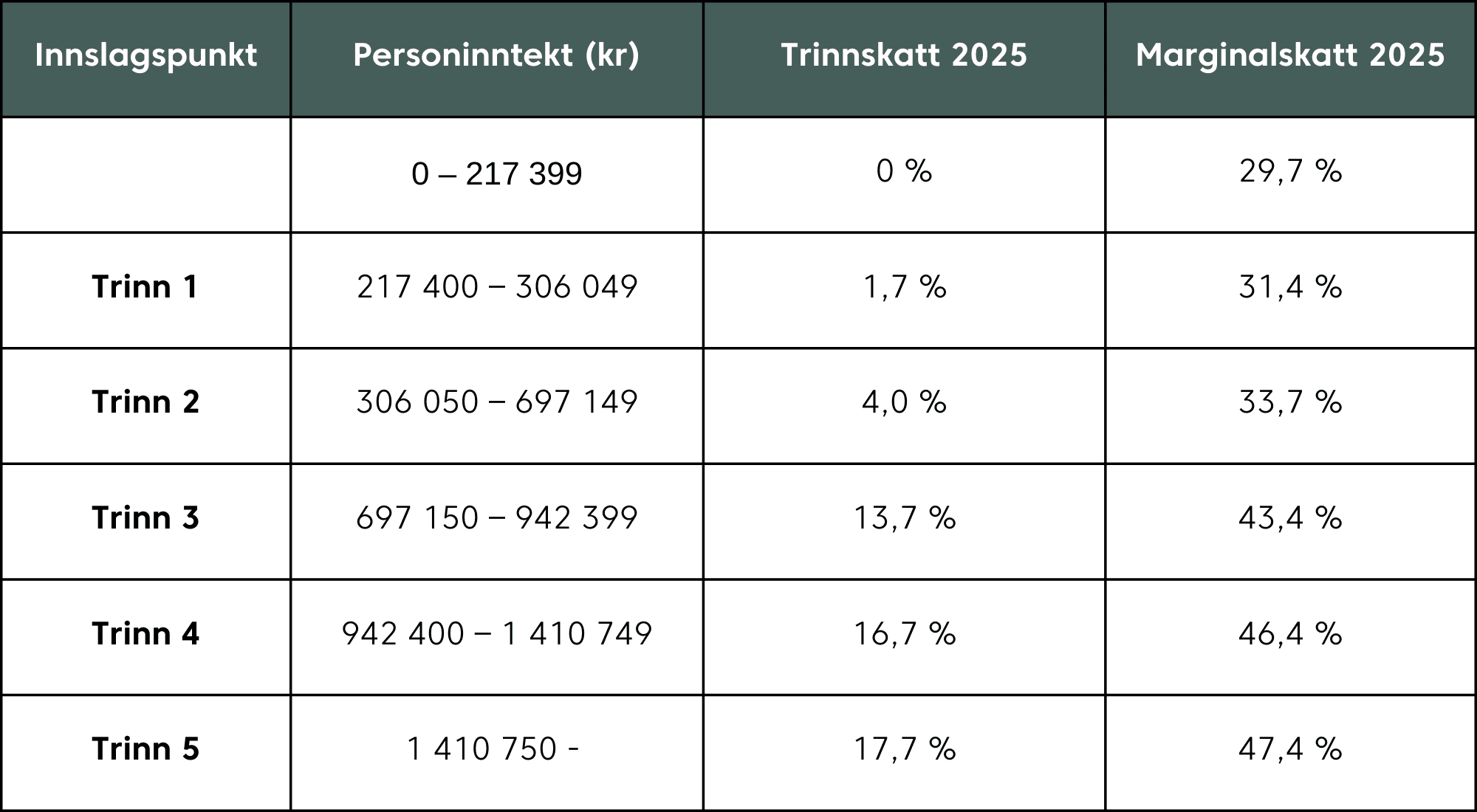

1 Endringer i skattesatser på lønnsinntekt

Regjeringen foreslår moderate endringer i skatt på lønnsinntekter. Personer med lav og middels inntekt får redusert eller uendret skatt, mens de med høy inntekt får økt skatt.

Marginalskattesatsen for inntekt under kr 697 150 (trinn 1 og 2) opprettholdes. Marginalskattesatsen økes med 0,1 % (trinn 3, 4 og 5) for inntekter over dette nivået. Trygdeavgiften på lønn og næringsinntekt reduseres med 0,1 % til henholdsvis 7,7 % og 10,9 %.

Marginalskatten på arbeidsinntekt for inntekter over kr 697 149 videreføres dermed når trygdeavgift og trinnskatt ses under ett, mens marginalskatten reduseres med 0,1 % for inntekter under denne grensen.

Marginalskatt på lønn ekskl. arbeidsgiveravgift er etter forslaget som følger:

Regjeringen foreslår videre en økning av personfradraget fra kr 88 250 til kr 108 550.

Den ekstra arbeidsgiveravgiften på 5 % for lønnsinntekter over kr 850 000 avvikles med effekt fra 1. januar 2025.

Det er ikke foreslått endringer i skattesatsen på alminnelig inntekt i 2025. Denne forblir på 22 %.

2 Utflytingsskatt

Regjeringen sendte 20. mars 2024 forslag om endringer i utflyttingsskatten på høring. Kvales nyhetsbrev om de foreslåtte endringene kan leses her.

Regjeringen innfører nå de omstridte endringene. Endringen har i hovedsak virkning for alle som flyttet fra og med 20. mars 2024.

I tillegg til de varslede endringene innføres en bestemmelse om umiddelbar betaling ved utdelinger fra selskapet. Se nærmer om dette i avsnitt 2.4.

2.1 Gjeldende regler

Gevinst og tap på aksjer anses som realisert siste dag før skattyter anses utflyttet fra Norge etter internretten eller skatteavtale. Ved gevinst beregnes skatt etter gjeldende norsk rett, nå med en effektiv skattesats på 37,84 %.

Utgangspunktet er at skatten skal betales det året den fastsettes. Det gis imidlertid utsatt betalingen dersom det stilles betryggende sikkerhet for den latente skatten. For øvrig avhenger betalbarheten av skattyters utflyttingsdato:

- For fysiske personer som flyttet før 29. november 2022, bortfaller utflyttingsskatten etter fem år i utlandet. Den latente skatten forfaller til betaling dersom aksjene realiseres innen fem år fra utflytting.

- For de som flyttet fra og med 29. november 2022 og frem til 19. mars 2024 utsettes betaling av utflyttingsskatten på ubestemt tid. Den latente skatten forfaller alltid til betaling dersom aksjene realiseres.

Dersom aksjene faller i verdi etter utflyttingen reduseres utflyttingsskatten tilsvarende.

2.2 Endringer i utflyttingsskattens virkeområde

Regjeringen foreslår enkelte endringer i utflyttingsskattens virkeområde:

- Aksjesparekonto og fondskonto (kapitalforsikring) inkluderes som objekt for utflyttingsskatten. Utenlandske pensjonsordninger skal vurderes konkret og klassifiseres etter norske skatteregler. Slike pensjonsordninger kan således etter sin art være omfattet av reglene.

- Departementet bekrefter at opsjoner i og utenfor arbeidsforhold er omfattes av utflyttingsskatten.

- Gjeldende regler om utflyttingsskatt får bare anvendelse når samlet gevinst for alle skattepliktige aksjer, fratrukket fradragsberettigede tap, utgjør mer enn kr 500 000. Denne beløpsgrensen erstattes nå av et bunnfradrag på kr 3 millioner. Bunnfradraget gjelder tilsvarende for latente tap på aksjene.

- Det presiseres at utflyttingsskatt utløses når arving er skattemessig bosatt utenfor Norge. Dette er tilsvarende som etter gjeldende rett gjelder ved gaveoverføring til person skattemessig bosatt i utlandet. Denne endringen var ikke omtalt i høringsbrevet og får derfor først anvendelse for utlodninger som skjer 1. januar 2025 eller senere.

I forbindelse med høringsrunden i mars kom det flere innspill på at reglene for utflyttingsskatt kun bør få anvendelse for personer som har bodd et minimum antall år i Norge. Departementet har ikke tatt disse innspillene til følge.

2.3 12-årsfrist for betaling av utflyttingsskatten

Finansdepartementet foreslår nå å innføre en 12-årsfrist for oppgjør av utflyttingsskatten dersom latent gevinst på aksjene overstiger kr 3 millioner. Innenfor 12-årsfristen vil skattytere ha tre ulike måter å gjøre opp utflyttingsskatten på:

- Umiddelbar betaling: Skatten forfaller til betaling det året den fastsettes.

- Ratebetaling over 12 år: Skattyter kan velge å betale utflyttingsskatten i like store rater over en periode på 12 år, uten renter ved rettidig betaling.

- Utsatt betaling i 12 år med tillegg av renter: Skattyter kan utsette forfall av hele skattekravet i 12 år, men det vil da påløpe renter.

Endringen hindrer ikke fremtidige utflyttinger fra Norge. Skattyter kan fremdeles flytte ut, og være underlagt gunstigere kapitalbeskatning i 12 år. Dersom skattyter velger å flytte hjem etter 12 år bortfaller utflyttingsskatten og eventuelt påløpte renter.

Regjeringen fastholder forslaget om at en eventuell verdireduksjon på aksjene etter utflytting ikke reduseres utflyttingsskatten.

2.4 Forfall av exit skatten ved utdelinger

Regjeringen går lenger enn i sitt opprinnelig forslag fra 20. mars i år og forslår at enhver utdeling fra selskapet skal utløse en forholdsmessig betaling av utflyttingsskatten. Utdeling som omfattes er utbytte, utdelinger, uttak og lån til aksjonæren. Utdelinger til aksjonærens nærstående skal også omfattes.

Bestemmelsen vil tre i kraft ovenfor dem som flytter ut fra og med 7. oktober.

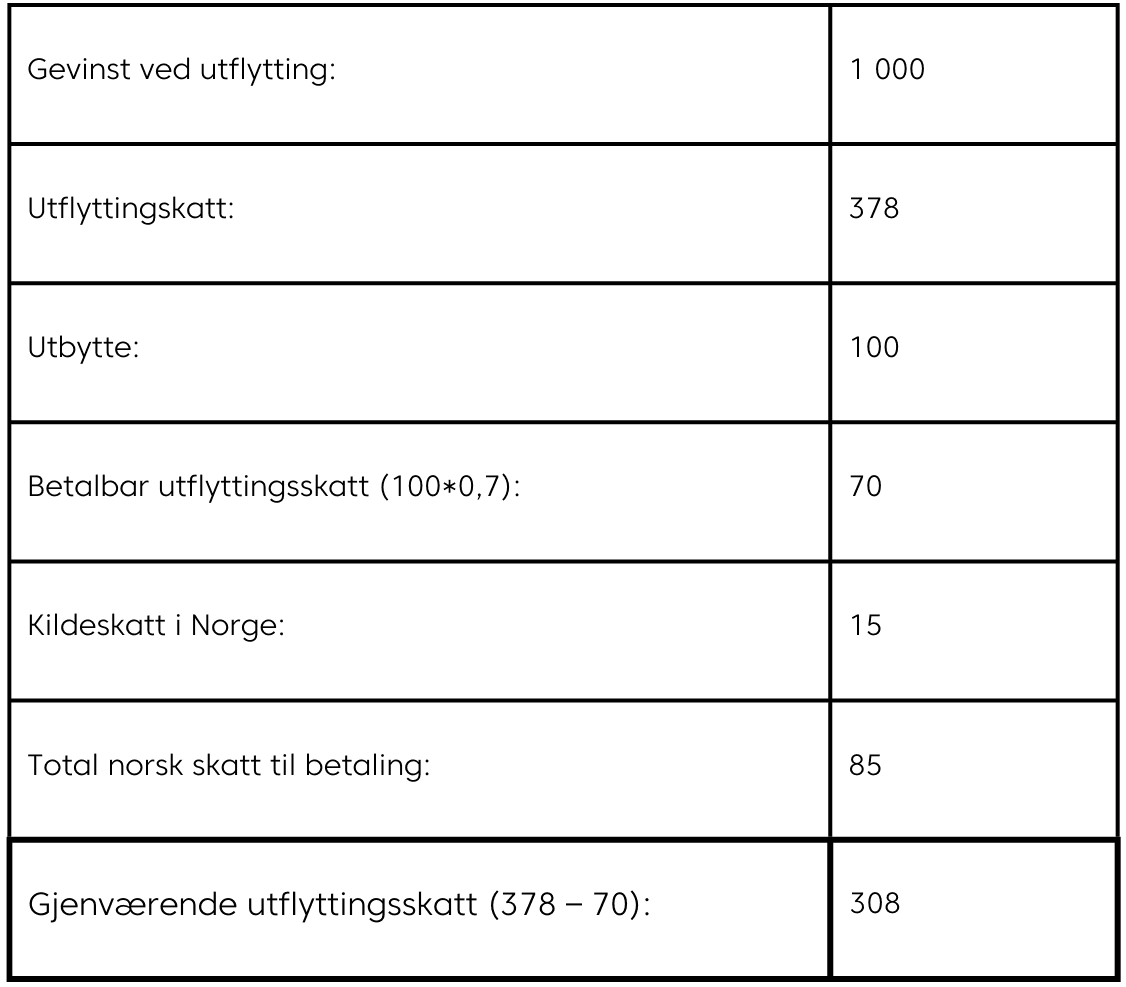

Ved utdeling av utbytte som det knytter seg utflyttingsskatt til, bortfaller retten til utsettelse av utflyttingsskatten for et beløp tilsvarende utdelingen multiplisert med 0,7. Regjeringen vil med denne bestemmelsen hindre at utdelinger blir beskattet med lavere skatt enn den norske utbytteskatten på 37,84 %. Bakgrunnen for at utdelingen multipliseres med 0,7 er at Regjeringen tar høyde for at utbyttet også vil beskattes med kildeskatt i Norge og eventuelt inntektsskatt i landet hvor aksjonæren er bosatt.

Eksempel:

En utdeling vil i de fleste tilfeller også bli beskattet i det land hvor aksjonæren har bosatt seg. Samlet skatt på utbytteutdelingen vil for mange innebære en skatt som overstiger utdelingen. Flytter man f.eks. til Danmark hvor utbytte beskattes med 42 %, vil samlet skatt utgjøre 112 % av utbyttet. I tillegg vil man i fortsatt være underlagt norsk formuesskatt inntil emigrasjon, eller formuesskatt i det landet man flytter til. For mange vil alternativet derfor være å betale utflyttingsskatten med en gang om de har mulighet til det eller innse at de ikke har anledning til å flytte fra Norge. For norske industrielle eiere vil det siste være en nærliggende realitet.

Hvorvidt bestemmelsen står seg i forhold til EØS-retten er etter vårt syn tvilsomt.

2.5 Vilkår for utsettelse

For å ha rett til utsatt betaling av utflyttingsskatten må skattyter beregne latent gevinst/tap og levere oppgave over aksjer og andeler som omfattes av utflyttingsskatten. Som vilkår for fortsatt utsettelse, må skattyter hvert år levere beholdningsoversikt og bekrefte skattemessig bosted.

Som hovedregel må skattyter stille sikkerhet for skattekravet. I praksis stilles sikkerhet ved pant i skattyters aksjer. Kravet om sikkerhet gjelder ikke ved utflytting til annen EØS-stat når Norge har avtale med tilflyttingslandet om informasjonsutveksling og innkreving. Hvis skattyter flytter videre fra et EØS-land til land utenfor EØS, må skattyter stille sikkerhet for å ha rett til fortsatt utsettelse.

Regjeringen foreslår nå å justere kravet om sikkerhet noe ved flytting innenfor EØS. Etter forslaget skal kravet til sikkerhetsstillelse ved flytting til annet EØS-land bero på en konkret vurdering av om det foreligger en reell risiko for at skattekravet (med renter) ikke vil bli betalt i fremtiden.

2.6 Modifisert "dødsskatt"

I høringsnotatet foreslo Finansdepartementet at retten til utsatt beskatning av utflyttingsskatten skulle opphøre ved skattyters død. Finansdepartementet omtalte dette som en "presisering av gjeldende rett". Forslaget har møtt massiv mostand og blir omtalt som innføring av en ny dødsskatt.

Regjeringen innfører nå dødsskatten, men med noen viktige modifikasjoner:

- Utflyttingsskatten faller bort dersom arvingene er norske skattytere. Arvingene arver da aksjene til fullkontinuitet i tråd med de alminnelige skattereglene. Dette innebærer at arvingene arver avdødes inngangsverdi på aksjene, og dermed samme inngangsverdi på aksjene som avdøde.

- For arvinger som er bosatt i utlandet kan de velge å tre inn i avdødes skatteposisjoner knyttet til utflyttingsskatten. Betaling av utflyttingsskatten kan utsettes dersom arvingene oppfyller vilkårene for å få utsettelse. Dette vil si at arvingene må tre inn i avdødes rett til utsettelse. Det vil si at hvis den utflyttede har betalt rater i seks av 12 år ved dødstidspunktet, skal arvingen betale de resterende ratene i løpet av de neste seks årene.

- For arvinger bosatt i utlandet vil også utflyttingsskatten falle bort dersom de flytter til Norge innen utgangen av avdødes 12-årsfrist.

3 Formueskatt

Regjeringen foreslår å justere bunnfradraget for formuesskatten fra kr 1,7 millioner i 2024 til kr 1,76 i 2025 (kr 3,52 millioner for ektefeller). Innslagspunktet for trinn 2 økes fra kr 20 millioner i 2024 til kr 20,7 millioner i 2025.

Innslagspunktet på kr 10 millioner for høy verdsettelse av primærbolig videreføres nominelt.

Departementet varsler videre at de vil sende på høring et forslag om ordning for utsatt betaling av formuesskatt. Etter vårt syn er dette et tafatt forsøk på å dempe de særdeles uheldige virkningene av formuesskatten, og fremstår som et forsøk på å score et politisk poeng i valgkampen neste år. Så fremt forslaget som fremmes kun gir en utsettelse, og at formuesskatten ikke faller bort, vil dette innebære en gjeldsfelle for skattytere med ikke omsettelige aksjer. Det gjenstår imidlertid å se om en slik adgang til utsatt betaling blir for komplisert og lider samme skjebne som monsterskatten.

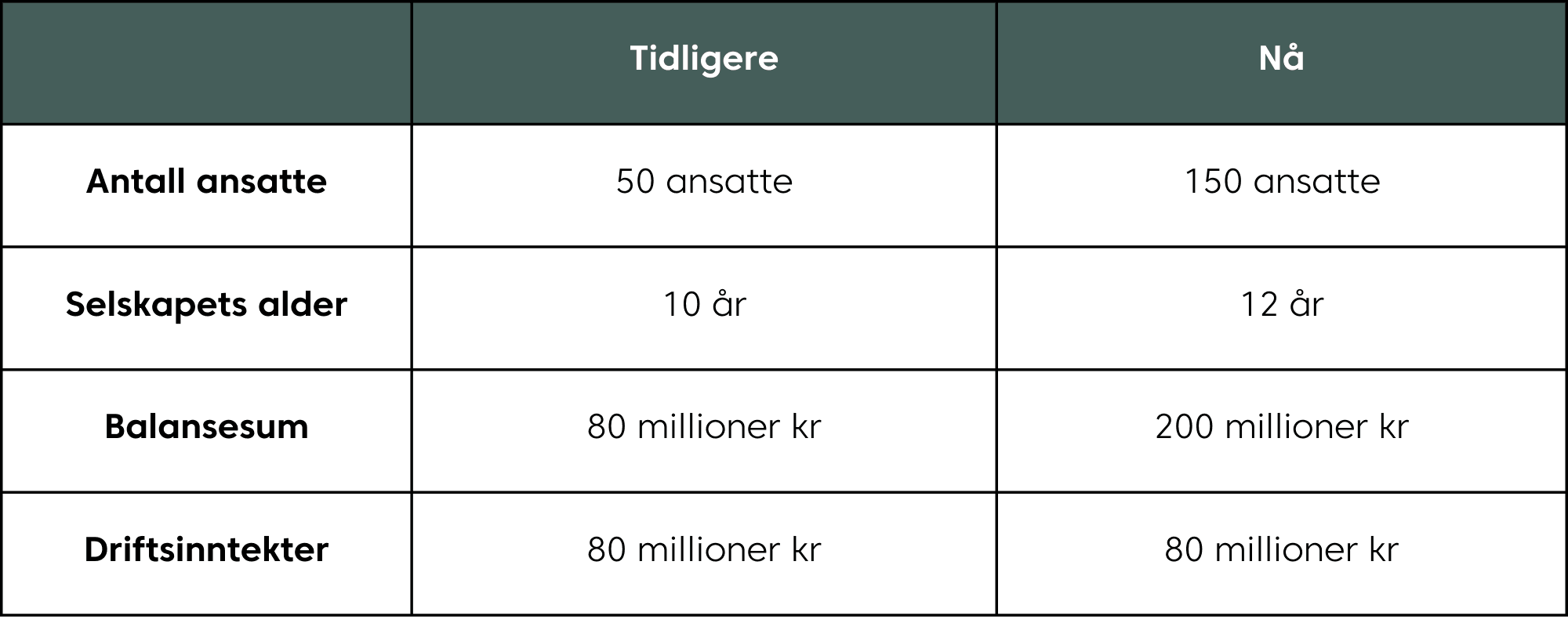

4 Insentivordning i selskap i oppstarts- og vekstfasen

Regjeringen foreslår å utvide skatteordningen for opsjoner i arbeidsforhold for oppstarts- og vekstselskaper. Det er vilkårene knyttet til selskapet som utvides, øvrige vilkår til den enkelte ansatte og opsjonsavtalen endres ikke.

Flere selskaper vil dermed kunne styrke sin konkurranseevne mot større etablerte selskaper ved å tilby denne skattegunstige opsjonen som et attraktivt tilbud til høyere lønn.

Endringene, som skal notifiseres til ESA og godkjennes før de kan tre i kraft, er planlagt å ha virkning fra og med inntektsåret 2025.

5 Merverdiavgift og særavgifter

5.1 Redusert merverdiavgift på vann- og avløp

Regjeringen foreslår å redusere merverdiavgiften på vann- og avløpstjenester fra 25 % til 15 % med virkning fra 1. mai 2025. Forslaget innebærer at merverdiavgift med redusert sats skal beregnes ved omsetning og uttak av vann fra vannverk og på vederlag for avløpstjenester. Dette vil gjelde både kommunale og private aktører som leverer disse tjenestene.

5.2 Økning i beløpsgrensen for bagatellmessig verdi i merverdiavgiftsforskriften

Beløpsgrensen for hva som regnes som "bagatellmessig verdi" i merverdiavgiftsforskriften foreslås økt fra kr 100 til kr 200. Denne grensen har vært uendret siden 2010. Begrepet “bagatellmessig verdi” brukes i merverdiavgiftsregelverket på tre områder:

- For varer og tjenester brukt som gaver eller utdelinger i reklameøyemed, som smaksprøver eller informasjonsmateriell.

- For varer og tjenester som gis som gaver til ansatte.

- For varer og tjenester som gis som gaver til veldedige organisasjoner.

Økningen til kr 200 er ment å reflektere prisveksten siden 2010.

5.3 Endring i tilbakeføringsreglene for drosjer

Reglene for tilbakeføring av fradragsført merverdiavgift ved videresalg av personkjøretøy ble endret fra 1. juli 2024. Den tidligere sjablongbaserte beregningen er erstattet med regler basert på kjøretøyets faktiske verdi. Dette ble gjort for å fjerne skattefordelene for biler med utslipp i leasingmarkedet og for å gjøre regelverket mer nøytralt. Endringen var særlig rettet mot virksomheter som driver med yrkesmessig utleie av personkjøretøy, hvor verdifallet ikke ble tilstrekkelig fanget opp av den tidligere sjablongen. For drosjer traff sjablongen bedre, men omleggingen innebar likevel en avgiftsskjerpelse for disse. De nye reglene er mer krevende å håndtere og gjør det vanskeligere å forutse den endelige avgiftsbelastningen.

På bakgrunn av dette har regjeringen trykket inn bremsen og satt på revers for drosjenæringen. Regjeringen vil derfor gjeninnføre de tidligere sjablongreglene for personkjøretøy som benyttes som drosjer og vil komme med forslag til nye regler for bransjen revidert nasjonalbudsjett for 2025. Ettersom det kun beregnes merverdiavgift på den del av kjøpesummen som overstiger kr 500 000 for elbiler vil tilbakeføringsreglene ha begrenset effekt for elbiler i bruk som drosje.

6 Monsterskatten legges i skuffen - omtalesak

Regjeringen sendte våren 2022 på høring et forslag om særregler for skattlegging av privat konsum i selskap. Forslaget møtte massiv kritikk, og skatten ble i pressen døpt "Monsterskatten".

På grunn av den massive motstanden er det i de siste års statsbudsjetter varslet en ny runde med høring rundt særreglene. Regjeringen uttaler imidlertid i statsbudsjettet for 2025 at det ikke skal fremmes forslag om særregler om privat konsum nå.

Til tross for at det ikke innføres særregler om privat konsum i selskap er det viktig å ha i mente at privat konsum skal rapporteres og beskattes:

- Dersom personlig aksjonær får en fordel ved å bruke et selskaps eiendeler privat eller eiendelen blir solgt til underpris, skal selskapet uttaksbeskattes og personlig aksjonær utbyttebeskattes.

- Dersom eiendelene som eies av selskapet er selskapsfremmed kan Skatteetaten foreta en skjønnsmessig beskatning, jf. Storhaugen Invest dommen.

Skatteetaten vil også fremover ha dette som et prioritert kontrollområde. Det er derfor viktig å ha et bevisst forhold til bruk og uttak av eiendeler som eies gjennom et aksjeselskap.